18.09.20

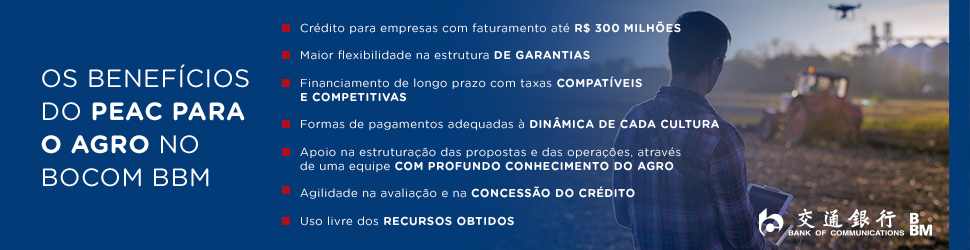

Produtores e empresas do setor podem acessar recursos do Plano Emergencial de Acesso ao Crédito (PEAC)

O momento é excepcional. A pandemia da Covid-19 afetou a economia como um todo e empresas de todos os segmentos foram atingidas pela crise, com maior ou menor gravidade. No agronegócio não foi diferente. Mesmo com boas perspectivas no mercado de algumas commodities, produtores e empresas também enfrentam desafios para manter suas operações e investimentos. E, da mesma forma como negócios de outros setores industriais e de serviços, também eles são elegíveis para recorrer a linhas de crédito criadas especificamente para ajudar empresários a superar esse período de dificuldade. Bastante disputados nas cidades, recursos como os do Programa Emergencial de Acesso ao Crédito (PEAC), estão disponíveis para atividades rurais e podem ser uma opção atraente para diferentes necessidades de agricultores, pecuaristas e empresas que atuam em diversos segmentos no agronegócio.

“A maior parte das empresas do agro, mesmo os produtores rurais, se encaixa dentro dos limites estabelecidos pelo PEAC”, afirma Breno Figueiredo, gerente geral da divisão de Crédito Corporativo no Banco BOCOM BBM, que tem no agro a sua mais relevante área de atuação. Criado pelo governo federal para ajudar empresas pequenas e médias a atravessarem a crise econômica, o programa é administrado pelo BNDES e está disponível para grupos empresariais com faturamento de até R$ 300 milhões, o que permite que inclusive grandes empresas possam ter acesso a essa linha. O desenho do programa, que presta garantias adicionais aos bancos via Fundo Garantidor de Investimentos (FGI), facilita a concessão de crédito em condições especiais. É importante, porém, lembrar que o PEAC tem duração limitada e se encerra em 31 de dezembro.

O financiamento aos produtores rurais é parte relevante da história de mais de 160 anos do BOCOM BBM. O banco é uma joint venture do Bank of Communications (BoCom), um dos mais tradicionais bancos chineses, com o BBM, mais antigo banco privado brasileiro ainda em atuação. Fundada em 1858, em Salvador, com o nome de Banco da Bahia, a instituição foi criada com foco na concessão de crédito para agricultores, principalmente da região cacaueira do estado. De lá para cá, em suas diversas fases, esteve sempre associado à produção agropecuária. Hoje, somando-se as várias subdivisões do banco que atendem empresas ligadas ao agronegócio, o segmento como um todo representa a maior fatia das operações do BOCOM BBM.

Com uma equipe enxuta e focada, o BOCOM BBM não tem agências espalhadas pelo país, e compensa com a proximidade do produtor na hora de formatar, analisar e monitorar as operações de crédito.

Com menos instâncias burocráticas entre as equipes de campo e o comitê decisório, os processos ganham agilidade, a começar pelo desenho da proposta do cliente. Como muitos agricultores ainda não possuem uma estrutura financeira e de governança mais sofisticada, a equipe do banco auxilia na montagem dos processos para a solicitação do crédito. “Nosso time é especializado, temos gerentes comerciais, agrônomos e analistas de crédito que conhecem profundamente o setor. Não precisamos de um balanço auditado, mas de informações gerenciais que nos permitam entender a capacidade econômico-financeira”, afirma Figueiredo.

Essa proximidade com o agronegócio ajuda muito na formatação das propostas para obtenção de crédito no PEAC. “Conseguimos desenhar operações de maneira rápida”, diz o executivo. “Se há um benefício adicional de garantia para os bancos, compartilhamos isso para o cliente, sendo mais flexíveis com prazos e garantias”.

Em aproximadamente duas semanas o time do BOCOM BBM já consegue montar uma operação com o perfil desejado, com uma estrutura de garantias adequada, para que o produtor consiga tomar dinheiro de longo prazo. “Em todos os nossos produtos – e nesse momento especial com o PEAC – trabalhamos com estruturas individuais para cada cliente. Vamos a fundo para atender a demandas específicas, e não com produtos pré-fabricados”, explica. Embora faça parte da análise o entendimento do uso dos recursos, eles são de uso livre, havendo flexibilidade para o empresário alocá-los onde achar mais interessante, seja no custeio da safra, aquisição de máquinas ou ampliação de área plantada.

A maior vantagem de uma estrutura de endividamento adequada é uma melhor gestão do fluxo de caixa, escolhendo o momento mais oportuno para fazer a aquisição de insumos ou a venda da sua produção, sem ficar refém das contas que estão vencendo. “Com caixa, é possível fazer uma melhor gestão financeira”, afirma Figueiredo.

O banco trabalha preferencialmente com operações entre R$ 3 milhões e R$ 10 milhões, com taxas de juros compatíveis e competitivas para longo prazo, tanto pre, quanto pós-fixadas. Fora do PEAC, as operações podem chegar a R$ 100 milhões.

Se o foco do momento é oferecer aos produtores e empresas do agronegócio uma oportunidade surgida de uma necessidade ocasional, o BOCOM BBM acredita que o PEAC pode ser também uma semente para plantar novos relacionamentos no setor. O banco atua de maneira específica para cada subsetor e cultura do agronegócio, ajustando produtos e contratos para a dinâmica de cada um deles. Com o agro no seu DNA, a colheita deve ser próspera.

Para saber mais sobre o PEAC, clique aqui.

TAGS: Banco BOCOM BBM, BNDES, Crédito Agrícola, PEAC